股权投资是律师提供法律服务的常见领域,包括以《合同法》、《公司法》为依据审查投资协议、公司章程、设计公司治理结构等,但限于知识结构对于股权投资涉税的法律服务往往被忽视,也有律师认为涉税问题是财务人员的工作,实则不然。对于股权投资因公司成立之初律师就开始介入,因此律师提供涉税服务具有天然的优势且是主动性的,而财务人员多为公司运行之后被动性的,多为税务管理性的工作,如果对客户能提供法律+税务的专业化服务,能收到双赢的效果,并从公司设立之初就能赢得客户的信任与尊重。

本文以出资架构选择为例,对不同出资架构所涉及的税务事项进行介绍。

一、律师从事涉税业务的法律依据

2017年5月5日国家税务总局出台了2017年第13号公告即《涉税专业服务监管办法(试行)》(下称《办法》),其中第四条:涉税专业服务机构是指税务师事务所和从事涉税专业服务的会计师事务所、律师事务所、代理记账机构、税务代理公司、财税类咨询公司等机构。并且第七条规定:从事涉税专业服务的会计师事务所和律师事务所,依法取得会计师事务所执业证书或律师事务所执业许可证,视同行政登记。

《办法》中列明的涉税服务事项包括:1.纳税申报代理;2.一般税务咨询;3.专业税务顾问;4.税收策划;5.涉税鉴证;6.纳税情况审查;7.其他税务事项代理;8.其他涉税服务。而且规定3-6项应当由具有税务师事务所、会计师事务所、律师事务所资质的涉税专业服务机构从事,相关文书应由税务师、注册会计师、律师签字,并承担相应的责任。

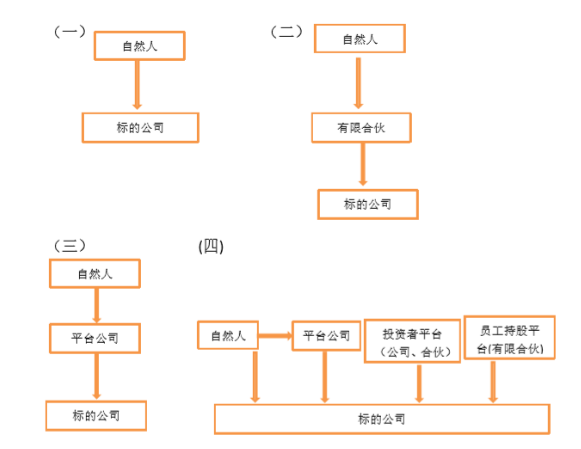

二、可选择的出资架构

三、不同出资架构下所获收益的所得税情况分析

(一)自然人直接持股

此种方式多为中小企业设立之初所采用比较普遍。

1、股利分红:先需由公司层面缴纳25%的企业所得税(不考虑小微企业因素,下同),向股东宣告分配时再缴纳20%的个人所得税,综合税率为40%[25%+(1-25%)×20%]。

2、股权转让:就增值部分缴纳20%的个税。3.资本运作:根据财税〔2015〕41号文件(注1),以非货币性资产(含股权)对外投资,个人所得税可以在不超过5个公历年度内(含)分期缴纳。但个人以股权的非货币性资产投资行为不能适用财税(2009)59号文(注2)的“特殊性税务处理”及财税〔2014〕109号文(注3)的“股权划转”的优惠政策,因为这两个文件是“企业所得税的政策”是对企业持股的交易行为满足所列条件可以不确认所得暂不缴纳企业所得税。虽然税务总局2015年48号公告(注4)针对59号文及109号文的具体解释中明确股权收购的转让方可以是自然人,但同时也明确“当事各方中的自然人应按个人所得税的相关规定进行税务处理”,而个人转让股权适用税务总局2014年第67号公告(注5),文中并没有重组(换股)出售股权可以暂时不交个税的规定。另,依据《税务总局所得税司有关负责人就非货币性资产投资分期缴纳个人所得税问题答记者问》(2015年04月09日),非货币性资产投资包括股权换股权的方式,因此仍应适用〔2015〕41号文件进行处理。

(二)通过有限合伙持股因有限合伙具有分配、决策机制灵活、可避免双重征税等特点,此种模式在VC、PE股权投资中被广泛采用。

1.股利分红:标的公司先缴25%企业所得税,分配给有限合伙后依据财税(2000)91号文(注6)及财税(2008)159号文(注7),按个体经营所得5%一35%的五档税率缴纳。

2.股权转让:视为财产转让收入与其他所得合并后,按个体经营所得5%一35%的五档税率缴纳。

3.资本运作:财税〔2015〕41号文件的非货币性资产投资可分5年缴纳个税的主体规定为“个人”,对于有限合伙能否适用此政策尚没有明确规定。对于“特殊性税务处理”与“股权划转”同个人直接持股分析。

4.特别提示:在纳税上视有限合伙为“透明实体”、“管道”纳税义务人为合伙自然人;在纳税义务发生时间上为合伙企业产生应税所得时而非实际向合伙人分配时,所谓“先分后税”是指先量化到个人再按适用税率缴税,并非先分到手再缴税。

(三)通过有限公司平台持股此种模式在大中型企业(集团)中被广泛采用,也是较传统的持股架构。

1、股利分红:标的公司先缴纳25%的企业所得税,分配至持股公司后因均属于居民企业持股公司对于股利收入免征企业所得税,再宣告分配给自然人时缴纳20%的个人所得税,综合税率也为40%。

2、股权转让:为持股平台公司的财产转让收入先缴纳25%的企业所得税,分配至个人仍须缴纳20%的个税。

3、资本运作:可适用(2009)59号文“特殊性税务处理”、〔2014〕109号文“股权划转”、(2014)116号文(注8)“非货币性资产投资”递延5年纳税,利于公司进行横、纵向并购扩张。

(四)直接加间接模式通常为准备IPO、新三板挂牌公司等进入资本市场公司所采用。

1.股利分红:标的公司先缴纳25%的企业所得税,分配至各股东时按前述三种持股方案各自缴税。

2.股权转让:根据转股股东身份不同按前述税收政策缴税。3.资本运作:通常以实际控制人所出资的平台公司进行股权并购重组,此种架构下因不符合法人股东100%持股而无法适用〔2014〕109号文的“股权划转”政策,“特殊性税务处理”与“非货币性资产投资”仍可适用。

四、税收优惠政策利用企业所得税的优惠政策主要有:高新技术企业;西部大开发;小型微利企业;设在横琴新区、平潭综合实验区和前海深港现代服务业合作区的鼓励类产业企业(财税[2014]26号)(注9);新疆喀什、霍尔果斯两个特殊经济开发区内新办的属于《新疆困难地区重点鼓励发展产业企业所得税优惠目录》范围内的企业(财税[2011]112号)(注10)等。

1.个人所得税优惠政策:可查阅财政部、税务总局2018年12月29日发布的《关于继续有效的个人所得税优惠政策目录的公告》2018年第177号。投资者可根据自身的实际情况选择适合自身的优惠政策,以利于降低标的公司及股东所获收益的税率。特别提示:为规范税收优惠政策国务院先后出台了《国务院关于清理规范税收等优惠政策的通知》国发〔2014〕62号与《国务院关于税收等优惠政策相关事项的通知》国发〔2015〕25号文件,因此对于非国家层面发布的税收优惠政策在适用时需事先与当地税务机关沟通。

五、架构选择建议。正所谓适合的才是最好的,股权投资架构也是如此以税收为视角,需根据投资者设立公司的规模、目的、发展规划等诸多因素考虑,例如以出售股权获取现金为主要目的显然选择自然人直接持股更合适,也可以选择有限合伙的方式通过出资股东人数降低税率,如公司规模较大所涉行业也较多近期发展规划主要是扩张,则宜选择通过有限公司持股的方式。直接加间接的模式多为上市公司所采用的架构,虽看似复杂但亦有其利处,自然人持股部分可在转股获取投资收益时发挥作用,有限平台主要用于并购重组,员工持股平台利于将公司的核心骨干团结在一起,有限合伙“契约”式的管理,便于员工股东频繁变动之累,且GP(普通合伙)及执行事务合伙人多为实际控制人因此还能起到以小控大保护公司控制权的作用。投资平台则是为战略投资者与财务投资者(私募股权基金)设计的。

当然,以上仅为从税收视角对架构选择所做的分析,实践中可以在所列的基础架构之上做不同的嵌套以适合所需,同时还应综合考虑公司治理、财务核算、内控设计、公司控制权等诸多因素后确定。

注1:《财政部国家税务总局关于个人非货币性资产投资有关个人所得税政策的通知》财税〔2015〕41;

注2:《财政部国家税务总局关于企业重组业务企业所得税处理若干问题的通知》财税〔2009〕59号;

注3:《财政部国家税务总局关于促进企业重组有关企业所得税处理问题的通知》财税〔2014〕109号;

注4:《国家税务总局关于企业重组业务企业所得税征收管理若干问题的公告》国家税务总局公告2015年第48号;

注5:《股权转让所得个人所得税管理办法(试行)》国家税务总局公告2014年第67号;

注6:《关于个人独资企业和合伙企业投资者征收个人所得税的法规》的通知财税[2000]91号;

注7:《财政部国家税务总局关于合伙企业合伙人所得税问题的通知》财税[2008]159号;

注8:《财政部国家税务总局关于非货币性资产投资企业所得税政策问题的通知》财税〔2014〕116号;

注9:《财政部国家税务总局关于广东横琴新区福建平潭综合实验区深圳前海深港现代服务业合作区企业所得税优惠政策及优惠目录的通知》财税[2014]26号;

注10:《财政部国家税务总局关于新疆喀什霍尔果斯两个特殊经济开发区企业所得税优惠政策的通知》财税[2011]112号。

咨询热线

0471-6925729

地址:内蒙古自治区呼和浩特市新华东街83号中房大厦7-8层

网址:www.jingshilawyer.com

经世律师事务所 内蒙古法律顾问 呼和浩特法律事务 内蒙古专项法律服务 呼和浩特律师事务所